Как правильно оформить заявление о зачете суммы излишне уплаченного налога и получить возврат денежных средств — подробная инструкция

Заявление о зачете излишне уплаченного налога — это документ, который подается налогоплательщиком для возврата суммы налога, которую он переплатил или взимает у себя в счет будущих налоговых обязательств. Данный процесс позволяет уменьшить налоговую нагрузку и получить обратно излишне уплаченные деньги.

Для заполнения заявления необходимо внимательно изучить налоговые постановления, правила и инструкции, которые регулируют процедуру возврата налога. Также важно обратить внимание на требования по формату документа, так как любые ошибки или неправильное заполнение могут привести к задержке обработки заявления.

Особое внимание следует уделить срокам подачи заявления о зачете излишне уплаченного налога. Обычно такие заявления должны быть поданы в течение определенного срока после выплаты налога. При пропуске этого срока налогоплательщик может потерять право на возврат денежных средств. Поэтому рекомендуется соблюдать сроки и подавать заявления о зачете налога вовремя.

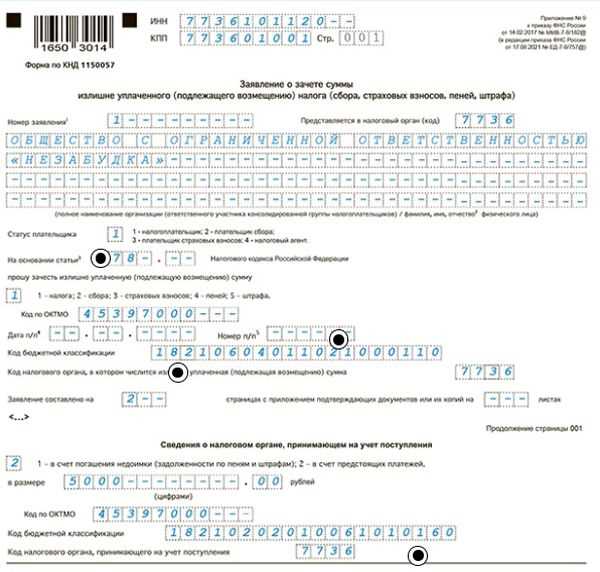

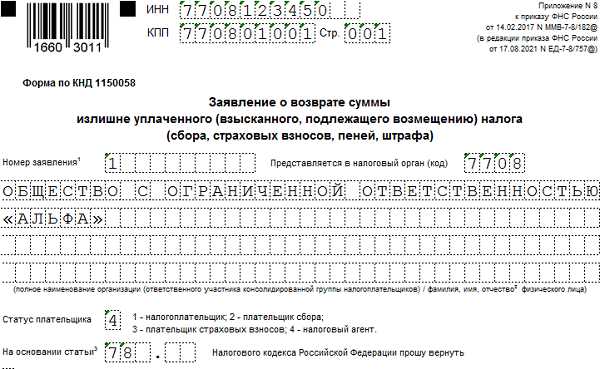

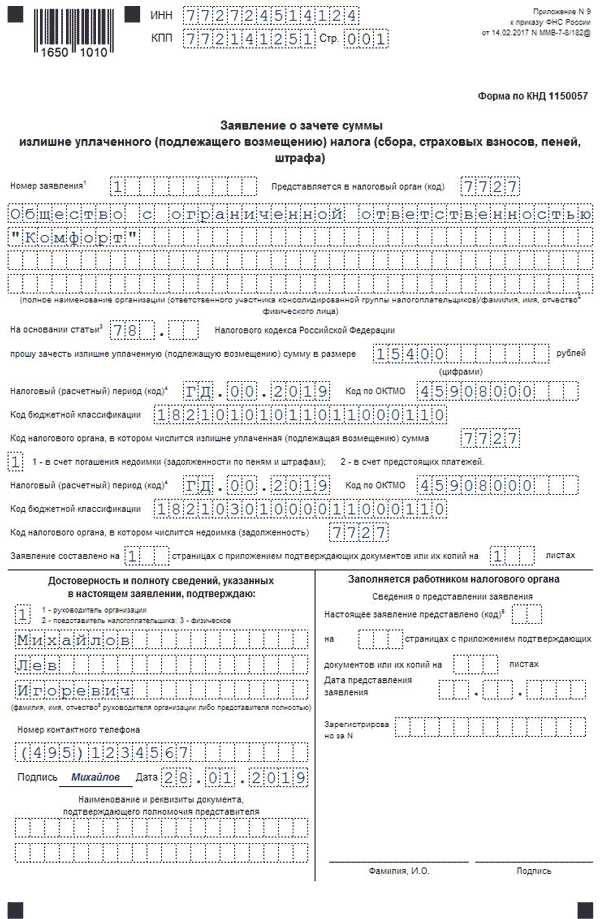

Что такое форма заявления о зачете излишне уплаченного налога

Этот документ состоит из ряда полей, которые должны быть заполнены налогоплательщиком в соответствии с требованиями налогового законодательства. В форме указывается информация о налогоплательщике, сумма переплаченного налога, основание для зачета и другие необходимые сведения.

Цель формы заявления о зачете излишне уплаченного налога

Основная цель формы заявления о зачете излишне уплаченного налога заключается в возвращении налогоплательщику суммы налога, которую он переплатил. Ошибки при расчете налогов или изменение ситуации могут привести к излишней оплате, и форма заявления о зачете позволяет корректировать эти ситуации.

Кроме того, подача такого заявления может способствовать соблюдению налогового законодательства, поскольку налогоплательщик получает возможность вернуть излишне уплаченный налог и привести свои расчеты в соответствие с требованиями закона.

Важно отметить, что сроки подачи заявления о зачете излишне уплаченного налога зависят от конкретного налогового законодательства. Поэтому необходимо ознакомиться с действующими правилами и сроками, чтобы правильно заполнить и подать данный документ.

Заполнение заявления о зачете переплаченного налога требует аккуратности и внимания, чтобы избежать ошибок, которые могут привести к задержке или отказу в получении возмещения уплаченного налога.

Как правильно заполнить форму заявления о зачете излишне уплаченного налога

Для получения возврата излишне уплаченного налога или его зачета в будущих налоговых периодах необходимо подать заявление в налоговый орган. Заполнение этой формы может вызывать некоторые сложности, поэтому мы рекомендуем следовать простым инструкциям:

1. Укажите свои персональные данные. Вам потребуется указать свое полное имя, адрес прописки и контактные данные.

2. Укажите информацию об излишне уплаченном налоге. Уточните сумму излишне уплаченного налога, указав номер налогового периода и сумму, которую хотите вернуть или зачесть. Если вы хотите получить возврат на банковскую карту, укажите свой номер счета.

3. Предоставьте документы в подтверждение. Приложите к заявлению копии документов, подтверждающих сумму излишне уплаченного налога. Это может быть квитанция об уплате налога или справка с места работы.

4. Подпишите и ознакомьтесь с условиями. Подпишите заявление и укажите дату подачи. Обязательно ознакомьтесь с условиями предоставления возврата или зачета налога.

5. Отправьте заявление. Подайте заявление лично в налоговый орган или отправьте его почтой с уведомлением о вручении.

Заполнение формы заявления о зачете излишне уплаченного налога может усложниться, если у вас имеется дополнительный доход или сложная налоговая ситуация. В таком случае рекомендуется обратиться за консультацией к специалисту или юристу.

Основные сроки подачи формы заявления о зачете излишне уплаченного налога

Для правильного и своевременного зачисления излишне уплаченного налога вам необходимо заполнить и подать заявление о зачете налогового периода. Сроки подачи заявления различаются в зависимости от способа уплаты налога и вида налоговых отчислений. Вот основные сроки, которые вам нужно знать:

- Для физических лиц, осуществляющих учет доходов и расходов по упрощенной системе налогообложения или патентной системе налогообложения, заявление о зачете должно быть подано не позднее 30 апреля года, следующего за истекшим налоговым периодом.

- Для юридических лиц и индивидуальных предпринимателей, осуществляющих учет на основе общей системы налогообложения, заявление о зачете должно быть подано не позднее 20 марта года, следующего за истекшим налоговым периодом.

- Для налогоплательщиков, применяющих упрощенную систему налогообложения и осуществляющих учет на основе доходов, полученных за календарный год, заявление о зачете должно быть подано не позднее 31 марта года, следующего за истекшим налоговым периодом.

- Для налогоплательщиков, применяющих упрощенную систему налогообложения и осуществляющих учет на основе выручки, полученной за календарный квартал, заявление о зачете должно быть подано не позднее 25 числа месяца, следующего за истекшим налоговым периодом.

Важно помнить, что после истечения установленных сроков подачи заявления о зачете излишне уплаченного налога, вы не сможете получить возврат средств или зачет в следующем периоде. Поэтому рекомендуется внимательно следить за соблюдением всех сроков и своевременно подавать заявление о зачете.

Какие документы необходимо предоставить для заявления о зачете излишне уплаченного налога

Для подачи заявления о зачете излишне уплаченного налога необходимо предоставить следующие документы:

- Заявление о зачете излишне уплаченного налога (о вычете суммы Департамента налогов и сборов) в соответствии с установленной формой.

- Паспорт или иной документ, удостоверяющий личность заявителя.

- Копия свидетельства о государственной регистрации индивидуального предпринимателя (для индивидуальных предпринимателей).

- Доверенность на представление интересов, если заявление подается посредством представителя.

- Копия документа, подтверждающего возникновение излишне уплаченного налога (например, копия платежного поручения о перечислении суммы налога).

- Документы, удостоверяющие основания и право заявителя на зачет излишне уплаченного налога (например, копии налоговых деклараций, платежных документов).

Все документы должны быть представлены в оригинале или нотариально удостоверенные копии. При подаче заявления по почте, копии документов должны быть нотариально заверены.

Копия свидетельства о регистрации налогоплательщика

Для подачи заявления о зачете излишне уплаченного налога необходимо приложить копию свидетельства о регистрации налогоплательщика, которое выдается налоговым органом по месту регистрации.

Свидетельство о регистрации налогоплательщика является важным документом, подтверждающим ваше осуществление предпринимательской деятельности. Оно содержит информацию о вашем юридическом лице или индивидуальном предпринимателе, а также об идентификационном номере налогоплательщика (ИНН).

Как получить копию свидетельства о регистрации налогоплательщика?

Для получения копии свидетельства о регистрации налогоплательщика необходимо обратиться в налоговый орган по месту вашей регистрации. При этом вам потребуется предоставить следующие документы:

- Заявление на получение копии свидетельства о регистрации налогоплательщика (можно заполнить на месте).

- Паспорт или иной документ, удостоверяющий личность.

- Документ, подтверждающий право представления интересов юридического лица (для представителей юридического лица).

После обращения в налоговый орган вам будет выдана копия свидетельства о регистрации налогоплательщика.

Копия свидетельства о регистрации налогоплательщика в заявлении о зачете излишне уплаченного налога

При заполнении заявления о зачете излишне уплаченного налога необходимо вставить в него скан-копию или фотографию свидетельства о регистрации налогоплательщика. Это позволит налоговому органу удостовериться в вашей правоте и осуществить зачет налогового переплаты.

| Документы для вставки в заявление | Формат |

|---|---|

| Копия свидетельства о регистрации налогоплательщика | Скан-копия или фотография |

Обратите внимание, что копия свидетельства о регистрации налогоплательщика должна быть четкой, разборчивой и полностью отражать информацию, содержащуюся в оригинальном документе.

Копия выписки из реестра операций с налоговыми органами

Копия выписки из реестра операций с налоговыми органами должна содержать:

- Информацию о налогоплательщике — ФИО, ИНН, КПП;

- Дата и номер выписки;

- Сведения о налоговых органах, с которыми проводились операции;

- Описание операций — сумма налога, излишне уплаченная сумма, дата и номер платежного документа;

- Подпись и реквизиты лица, осуществившего операцию.

Копия выписки должна быть оформлена на бланке налогового органа, иметь печать и подпись ответственного сотрудника. При подаче заявления о зачете излишне уплаченного налога копия выписки должна быть приложена к заявлению в соответствии с установленными требованиями и формой заявления.

Что делать в случае отказа в зачете излишне уплаченного налога

Если вам был отказан в зачете излишне уплаченного налога, вы имеете право на обжалование данного решения. Для этого необходимо следовать определенной процедуре:

|

Шаг 1: |

Ознакомьтесь с основаниями, по которым был принят отказ в зачете излишне уплаченного налога. Просмотрите документы и аргументы, представленные налоговым органом. |

|

Шаг 2: |

Подготовьте апелляционную жалобу, в которой указывайте основания и аргументы, почему отказ в зачете не является обоснованным. Укажите все факты и доказательства, которые подтверждают вашу точку зрения. |

|

Шаг 3: |

Составьте запрос на предоставление копий документов, связанных с вашим делом. Эти документы вам непременно понадобятся для дальнейшего обжалования. |

|

Шаг 4: |

Ознакомьтесь со сроками и порядком подачи апелляционной жалобы. Обратитесь в налоговый орган с вашей жалобой в установленный срок и с соблюдением всех необходимых формальностей. |

|

Шаг 5: |

Дождитесь решения налогового органа по вашей жалобе. Если оно оказывается не в вашу пользу, еще одним шагом может стать обращение в суд. Вам понадобится юридическая помощь для подготовки и представления иска. |

В случае отказа в зачете излишне уплаченного налога не стоит паниковать. Следуйте определенным шагам и обжалуйте данное решение в установленные сроки. Помните, что ваши права важны, и вы имеете возможность защитить их.

Подача жалобы на решение налогового органа

Если вы не согласны с решением налогового органа о зачете излишне уплаченного налога, у вас есть право подать жалобу.

Жалобу можно подать в течение 10 дней со дня получения решения. Для этого необходимо составить соответствующее обращение. В заявлении следует указать:

- ваши персональные данные (ФИО, адрес, контактные данные);

- наименование налогового органа, принявшего решение;

- содержание решения, с которым вы не согласны;

- аргументы, обосновывающие ваше несогласие;

- ваше требование.

Жалобу можно подать как в письменной, так и в электронной форме. При подаче документов в электронной форме, они должны быть подписаны электронной подписью.

После подачи жалобы налоговый орган в течение 30 дней должен принять решение по вашему обращению и уведомить вас о нем. В случае отказа в удовлетворении жалобы, вы имеете право обратиться в суд с иском о защите своих прав.

Необходимо учитывать, что подача жалобы не приостанавливает исполнение решения налогового органа. Если вы не согласны с решением налогового органа, вам все равно придется внести установленную сумму налога в установленный срок. В случае положительного результата рассмотрения жалобы излишне уплаченная сумма налога будет вам возвращена.

Обращение в суд для оспаривания решения налогового органа

Если вам не удалось достичь соглашения с налоговым органом относительно зачета излишне уплаченного налога, вы имеете право обратиться в суд для оспаривания данного решения. Это может быть необходимо, если вы считаете, что налоговый орган неправильно применил законодательство или нарушил ваши права и законные интересы.

Для обращения в суд вам потребуется составить и подать в Судебный орган заявление. В заявлении обязательно указываются следующие сведения:

1. ФИО налогоплательщика, его адрес и контактные данные.

2. Наименование и адрес налогового органа, принявшего решение, которое вы оспариваете.

3. Детальное изложение фактических обстоятельств дела — кратко, но с указанием всех существенных деталей вашей ситуации.

4. Положения закона, которые, по вашему мнению, были нарушены налоговым органом.

5. Ваши аргументы и доказательства, подтверждающие вашу позицию и опровергающие аргументы налогового органа.

6. Желаемые результаты рассмотрения дела и просьба о признании вашего права на зачет излишне уплаченного налога.

Примечание:

Заявление должно быть подписано налогоплательщиком или его уполномоченным представителем и должно содержать дату подачи. Важно помнить, что заявление следует составлять на государственном или муниципальном языке с учетом требований, предъявляемых законодательством.

Срок подачи заявления в суд:

Сроки подачи заявления в суд для оспаривания решения налогового органа могут различаться в зависимости от региона и типа спора. Обычно они составляют 3 месяца со дня вынесения решения налоговым органом.

Важно обратить внимание на то, что сроки подачи заявления являются жесткими и не подлежат продлению. Поэтому рекомендуется не откладывать подготовку и подачу заявления, чтобы не пропустить сроки и сохранить свои права.

Примерная форма заявления: |

|

Город, день, месяц, год Фамилия Имя Отчество налогоплательщика (название организации) Адрес налогоплательщика Адрес судебного органа Уважаемые судьи! Я, Фамилия Имя Отчество налогоплательщика (наименование организации), обращаюсь к вам с просьбой рассмотреть мое дело о зачете излишне уплаченного налога. В соответствии с действующим законодательством, я имею право оспорить решение налогового органа, в котором мне отказано в зачете излишне уплаченного налога в размере ХХХ рублей. Оспариваю данное решение на следующих основаниях: 1. [Указать основания оспаривания решения] 2. [Указать аргументы и доказательства] 3. [Указать желаемые результаты рассмотрения дела] Прошу вас рассмотреть мое дело и принять решение в соответствии с действующим законодательством. С уважением, Фамилия Имя Отчество налогоплательщика (подпись) |

Где можно найти подробную инструкцию по заполнению формы заявления о зачете излишне уплаченного налога?

Для того чтобы правильно заполнить форму заявления о зачете излишне уплаченного налога, необходимо ознакомиться с соответствующей инструкцией. Подробную информацию по заполнению данной формы можно найти на официальном сайте налоговой службы вашей страны или региона.

На сайте налоговой службы обычно доступны следующие документы:

- Инструкция по заполнению формы заявления о зачете излишне уплаченного налога;

- Пример заполнения формы с пояснениями к каждому полю;

- Список необходимых документов, которые должны быть приложены к заявлению;

- Сроки подачи заявления о зачете излишне уплаченного налога.

Ознакомление с инструкцией позволит избежать ошибок при заполнении формы и ускорит процесс рассмотрения заявления налоговыми органами.

Если у вас возникнут дополнительные вопросы, рекомендуется обратиться в налоговую службу вашего региона для получения консультации от специалистов.

Официальный сайт налоговой службы РФ

На этом сайте можно найти различные разделы, включая информацию о законодательстве, налоговых ставках, порядке заполнения налоговых деклараций и другие полезные материалы.

Кроме того, на сайте налоговой службы предоставляется возможность подачи электронных документов, в том числе заявлений о зачете излишне уплаченного налога.

Для того чтобы подать заявление о зачете излишне уплаченного налога через официальный сайт налоговой службы РФ, нужно:

- Перейти на официальный сайт налоговой службы РФ по адресу nalog.ru

- Зарегистрироваться на портале и получить личный кабинет.

- Войти в личный кабинет и выбрать раздел Заявления и документы.

- Выбрать форму заявления о зачете излишне уплаченного налога и заполнить ее.

- Приложить все необходимые документы к заявлению (например, копии налоговых деклараций).

- Отправить заявление через личный кабинет.

После отправки заявления, налоговая служба будет рассматривать его и принимать решение о зачете излишне уплаченного налога.

Важно помнить, что сроки подачи заявления о зачете излишне уплаченного налога регламентируются законодательством. Обычно налогоплательщик может подать такое заявление в течение трех лет с момента уплаты налога.

Официальный сайт налоговой службы РФ предоставляет все необходимые инструменты и материалы для подачи заявления о зачете излишне уплаченного налога, что делает процесс максимально простым и удобным для налогоплательщиков.

Специализированные форумы и обсуждения налоговых вопросов

Если у вас возникают вопросы по налогам и вы хотите получить квалифицированную помощь или поделиться своим опытом, специализированные форумы и обсуждения могут стать незаменимым инструментом.

На таких форумах вы можете найти ответы на ваши вопросы, получить советы от опытных пользователей, узнать о последних изменениях в законодательстве или просто обсудить интересующую вас тему с единомышленниками.

Преимущества специализированных форумов:

1. Обмен опытом и знаниями: Участники форумов поделятся своими знаниями и опытом в налоговой сфере, что позволит вам расширить свои знания и навыки.

2. Помощь от экспертов: На специализированных форумах часто присутствуют профессионалы, готовые помочь и дать консультацию по сложным вопросам налогообложения.

3. Актуальная информация: Форумы постоянно обновляются новыми сообщениями и темами, поэтому вы всегда будете в курсе последних изменений в налоговом законодательстве.

Как найти нужный форум или обсуждение?

Для поиска форумов и обсуждений налоговых вопросов можно воспользоваться поисковыми системами или специализированными порталами налоговой тематики. Вам следует обратить внимание на активность участников форума, качество предоставляемых ответов и дату последнего сообщения.

Не забывайте, что на форумах должны соблюдаться правила этикета и уважение к собеседникам. Будьте вежливы и благодарны, если получили полезную информацию или помощь.

Участие в специализированных форумах и обсуждениях налоговых вопросов поможет вам разобраться в сложных ситуациях, найти решение проблемы или просто поделиться своим опытом с другими людьми. И помните, что знание — сила, особенно в налоговой сфере.