Как учесть НДС при локальном сметном расчете и избежать ошибок

Налог на добавленную стоимость (НДС) – это один из основных налогов, которым облагаются товары и услуги в Российской Федерации. Он регулируется федеральным законодательством и является важной частью финансовых расчетов организаций и предпринимателей. Понимание правил и аспектов НДС в локальном сметном расчете является необходимым для эффективного финансового планирования и управления налоговыми обязательствами.

Основной целью НДС является взимание налога на стоимость товаров и услуг на каждом этапе их производства и реализации. За исключением отдельных категорий товаров и услуг, в большинстве случаев ставка НДС составляет 20%, однако могут существовать и другие ставки. Компании исчисляют этот налог исходя из своих финансовых операций, включая покупку товаров, предоставление услуг и продажу готовой продукции.

Правила расчета НДС в локальном сметном расчете имеют несколько аспектов. Сначала необходимо выделить сумму всех расходов и доходов, связанных с товаром или услугой. Затем следует определить, включается ли НДС в стоимость, или же его необходимо учесть отдельно. Если НДС включается в стоимость, то сумма НДС будет рассчитываться как процент от общей стоимости. Если же НДС не включается, то сначала необходимо учесть НДС как отдельную сумму и затем добавить ее к общей стоимости.

Основные понятия и определения

В контексте НДС (налога на добавленную стоимость) в локальном сметном расчете используются следующие основные понятия:

Налог на добавленную стоимость (НДС)

НДС – это федеральный налог, который облагается цену товара или услуги, добавляемую к каждому этапу их производства и реализации. Ставка НДС может быть различной в зависимости от вида товара или услуги.

Сметный расчет

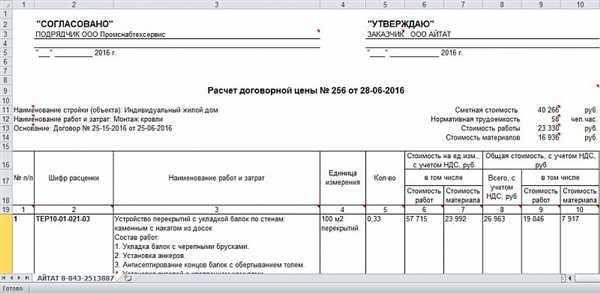

Сметный расчет – это документ, который представляет собой расчет стоимости строительства, ремонта или других работ. Он включает в себя список необходимых работ, материалов, объем работ и их стоимость. Сметный расчет используется при планировании и оценке затрат на проект.

В локальном сметном расчете НДС учитывается следующим образом:

| Стадия | Определение |

|---|---|

| Бюджетное решение | Этап, на котором определяется необходимость проведения работ и их ориентировочная стоимость. |

| Сметный расчет | Этап, на котором определяется конкретная стоимость работ и материалов. |

| Утверждение сметы | Этап, на котором сметный расчет утверждается соответствующими органами. |

| Реализация проекта | Этап, на котором осуществляется строительство или ремонт согласно сметному расчету. |

Роль НДС в локальном сметном расчете

Важно понимать, что НДС является косвенным налогом, который облагает товары и услуги на каждом этапе цепочки производства и потребления. В контексте локального сметного расчета, НДС включается в себестоимость работ и услуг, что влияет на стоимость проекта и его финансовую составляющую.

Основные аспекты и правила

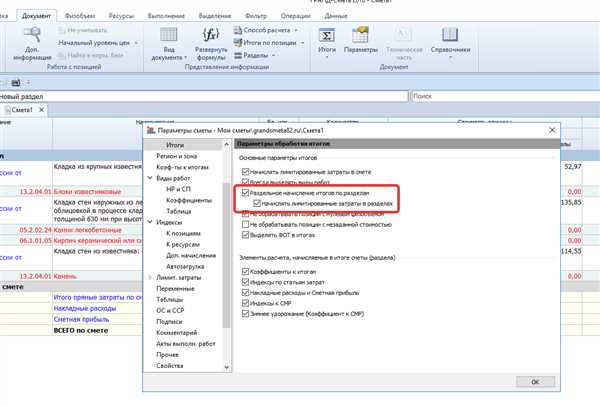

Включение НДС в локальный сметный расчет осуществляется согласно действующему законодательству и учетному обслуживанию. Ниже представлены основные аспекты и правила, которые необходимо учитывать при работе с НДС:

- Определение ставки НДС в соответствии с законодательством;

- Учет налогового периода и сроков предоставления отчетности;

- Корректное заполнение налоговой накладной с указанием всех необходимых данных;

- Учет возможности применения освобождения от НДС или льготных ставок при выполнении определенных видов работ;

- Возможность включения НДС в стоимость объекта и его последующая амортизация;

- Учет возможности получения НДС в качестве налогового вычета.

Все эти аспекты и правила направлены на обеспечение соблюдения законодательства и учетного обслуживания при работе с НДС в локальном сметном расчете. Осознанное и правильное включение НДС в расчет позволяет избежать нарушения налоговых правил и минимизировать налоговые риски при выполнении строительных работ и оказании услуг.

Основные аспекты НДС

Ставки НДС

Налог на добавленную стоимость имеет две основные ставки: 20% и 10%. Ставка 20% применяется к большинству товаров и услуг, в то время как ставка 10% применяется к определенным категориям товаров, например, продуктам питания, книгам, лекарствам и другим товарным группам, указанным в законодательстве.

Возможность вычета НДС

Один из основных аспектов НДС — это возможность предпринимателя вычесть уплаченный им НДС от суммы, которую он сам должен заплатить в бюджет. То есть, предприниматель может вычетом НДС уменьшить сумму налоговых платежей.

Существуют определенные условия, при выполнении которых предприниматель имеет право на вычет НДС. Например, необходимо иметь документы на приобретение товаров и услуг, а также быть плательщиком НДС.

Важно отметить, что сумма вычета НДС не должна превышать сумму НДС, уплаченную предпринимателем при покупке товаров и услуг.

Для получения вычета НДС необходимо представить налоговой организации декларацию о НДС, в которой указаны суммы НДС, подлежащие вычету.

Оформление налоговых документов

При осуществлении предпринимательской деятельности важно правильно оформлять налоговые документы, связанные с НДС. Это поможет избежать налоговых проблем и санкций со стороны налоговых органов.

В частности, необходимо указывать в счетах-фактурах все необходимые данные, такие как наименование поставщика товаров или оказывающего услуги, его ИНН, наименование товара или услуги, стоимость и сумму НДС. Также, необходимо своевременно подавать налоговые декларации и вносить все установленные налоговые платежи.

Соблюдение всех требований по оформлению налоговых документов поможет предпринимателю избежать непредвиденных проблем и сохранить репутацию надежного партнера.

НДС на строительные работы

Ставки НДС на строительные работы

В России действуют несколько ставок НДС. В соответствии с действующим законодательством, на налогооблагаемые строительные работы и услуги применяются следующие ставки:

- 20% — основная ставка НДС;

- 10% — предусмотрена налоговая льгота при монтаже и ремонте жилья;

- 0% — применяется при экспорте строительных услуг.

В зависимости от конкретной ситуации и сложности строительных работ, применяются различные ставки НДС.

Возможность вычета НДС

При выполнении налогооблагаемых строительных работ и услуг, заказчик имеет возможность учесть НДС в качестве налогового вычета в соответствии с действующим законодательством. Это позволяет снизить стоимость строительных работ для заказчика.

Важно отметить, что для применения налогового вычета необходимо соблюдение определенных условий, включая наличие договора и выставление счетов-фактур на сумму НДС.

В целом, НДС на строительные работы является важным аспектом в сфере строительства и ремонта. Знание основных правил и условий применения НДС позволяет более эффективно планировать и проводить строительные проекты.

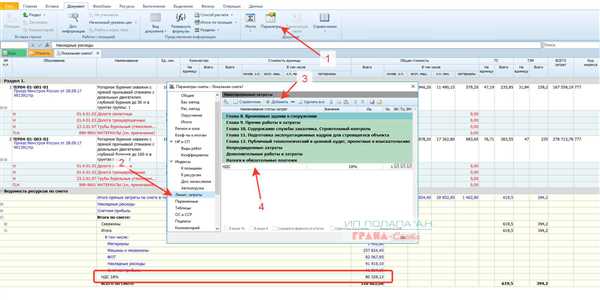

Особенности расчета НДС в локальном сметном расчете

Локальный сметный расчет представляет собой детальную оценку стоимости строительных работ и материалов на конкретный объект. В рамках такого расчета необходимо учитывать все налоговые обязательства, включая налог на добавленную стоимость (НДС).

При расчете НДС в локальном сметном расчете важно учесть несколько важных аспектов:

1. Определение ставки НДС

Согласно действующему законодательству, есть две основные ставки НДС — 18% и 10%. Правильное определение ставки НДС в локальном сметном расчете — один из ключевых аспектов для корректного учета налога.

Для большинства строительных работ применяется ставка НДС в размере 18%. Однако, есть определенные исключения, когда ставка может быть 10%. Важно учитывать эти особенности при расчете НДС.

2. Включение НДС в сметную стоимость

При составлении локального сметного расчета необходимо учитывать включение НДС в себестоимость строительных работ и материалов. Это означает, что стоимость всех компонентов сметы должна быть увеличена на сумму НДС.

Например, если стоимость строительных работ составляет 100 000 рублей без НДС, то в смете должна быть указана стоимость в размере 118 000 рублей, включая НДС в размере 18 000 рублей.

Учет НДС в сметной стоимости позволяет исключить дальнейшую необходимость в пересчете стоимости и обеспечить точность и соответствие сметы действительности.

Правильный расчет НДС в локальном сметном расчете позволяет точно учесть налоговые обязательства и избежать проблем при проверках со стороны налоговых органов. Для этого необходимо правильно определить ставку НДС и включить его в сметную стоимость работ и материалов.

НДС на материалы и оборудование

Основные правила НДС

В соответствии с законодательством, НДС является налогом на добавленную стоимость, который взимается с поставляемых товаров и услуг. Ставка НДС может быть различной в зависимости от вида товара или услуги. Включение НДС в стоимость материалов и оборудования зависит от ситуации и требований заказчика.

Включение НДС в стоимость материалов и оборудования

При оформлении локального сметного расчета, важно учесть, включен ли НДС в стоимость материалов и оборудования. Если такое требование есть со стороны заказчика, то НДС должен быть учтен при расчете стоимости. В этом случае, в смету включается сумма НДС, которая составляет определенный процент от стоимости материалов и оборудования.

Однако, если заказчик или исполнитель не требуют включать НДС в стоимость материалов и оборудования, то в сметном расчете НДС не учитывается. В этом случае, стоимость материалов и оборудования указывается без учета НДС.

Формирование документации

При оформлении сметного расчета, важно иметь все необходимую документацию, подтверждающую стоимость материалов и оборудования, а также наличие или отсутствие НДС. В случае включения НДС в стоимость, нужно предоставить документы, подтверждающие ставку НДС и общую сумму налога. Если НДС не учитывается, то в смете следует указать, что стоимость материалов и оборудования указана без учета НДС.

Заключение

НДС на материалы и оборудование в локальном сметном расчете является важным фактором, который может влиять на итоговую стоимость проекта. Необходимо учитывать требования заказчика и иметь всю необходимую документацию, чтобы корректно оформить стоимость материалов и оборудования в сметном расчете.

Правила и сроки уплаты НДС

- Срок уплаты по уведомлению: Плательщики НДС обязаны уплатить налог в рамках уведомления, которое им высылает налоговая служба. Срок уплаты может варьироваться в зависимости от региона и отрасли деятельности, однако, как правило, уплата производится ежемесячно или ежеквартально.

- Срок уплаты при проведении расчета: В случае проведения расчета налогообложения, срок уплаты НДС определяется особыми правилами и может различаться в зависимости от условий проведения расчета.

- Возможность отсрочки уплаты: В некоторых случаях предусмотрена возможность отсрочки уплаты НДС, которая может быть предоставлена по просьбе плательщика. Однако для этого необходимо выполнение определенных условий и получение согласования соответствующих органов.

- Налоговые каникулы: В некоторых случаях предусмотрены налоговые каникулы, когда плательщики НДС освобождаются от уплаты данного налога в определенные периоды времени.

- Нормальная ставка и льготные ставки: Основная ставка НДС в России составляет 20%, однако существуют также льготные ставки для отдельных видов товаров и услуг.

- Форма и порядок уплаты: Уплата НДС производится путем перечисления денежных средств на специальный счет налоговой службы.

Важно помнить, что несоблюдение правил и сроков уплаты НДС может повлечь за собой штрафные санкции и привести к негативным последствиям для бизнеса. Поэтому рекомендуется внимательно изучить все необходимые нормативные акты и проконсультироваться с профессионалами в области налогообложения.

Отчетность по уплате НДС

Вся предоставляемая информация по уплате НДС должна быть документально подтверждена и отражена в отчетности. Отчетность по уплате НДС включает в себя следующие документы:

— Налоговые декларации по НДС. Компания должна представлять налоговую декларацию по НДС не позднее указанного срока и в соответствии с установленными требованиями. В декларации приводятся сведения о сумме начисленного и уплаченного НДС.

— Входящие и исходящие счета-фактуры. Входящие счета-фактуры документально подтверждают получение товаров или услуг от поставщика и служат основанием для вычета НДС по принципу начисленного и уплаченного НДС. Исходящие счета-фактуры выдаются при реализации товаров или оказании услуг и включают сведения о начисленном и уплаченном НДС.

— Приходные и расходные кассовые ордера. В них фиксируются операции по получению или выплате денежных средств, включающие НДС.

— Акты выполненных работ (услуг). В актах должны быть четко указаны суммы начисленного и уплаченного НДС.

Правильное и своевременное заполнение и предоставление всех указанных документов в налоговые органы имеет особое значение для подтверждения и корректности уплаты НДС.

Основные ошибки при расчете НДС в локальном сметном расчете

При расчете НДС в локальном сметном расчете следует быть внимательным и аккуратным, чтобы избежать возможных ошибок. Несоблюдение правил и недостаточное понимание основных аспектов НДС могут привести к неправильному расчету налога и дальнейшим проблемам.

Ниже приведены наиболее часто встречающиеся ошибки при расчете НДС в локальном сметном расчете:

- Неправильное определение объекта налогообложения. Некоторые компании могут неправильно определить, какие работы или услуги подлежат обложению НДС, что может привести к ошибочному расчету.

- Неверное определение ставки НДС. Существуют различные ставки НДС в зависимости от типа товаров или услуг. Неправильное определение ставки может привести к неправильному расчету налога.

- Ошибки в расчете базы для начисления НДС. База для начисления НДС рассчитывается на основе себестоимости работ или услуг. Неправильный расчет базы может привести к неправильному расчету налога.

- Несоблюдение сроков предъявления налоговых документов. Некоторые компании могут не соблюдать сроки предъявления налоговых документов, что может привести к штрафам и дополнительным обязательствам перед налоговыми органами.

- Ошибки в заполнении налоговой декларации. Неправильное заполнение налоговой декларации может привести к неправильному расчету налога и затруднить процесс прохождения налоговой проверки.

Для того чтобы избежать указанных ошибок, необходимо тщательно изучить правила и требования по расчету НДС и обратиться к профессионалам в случае необходимости. Также рекомендуется использовать специализированное программное обеспечение для автоматизации расчета и отчетности по налогу.