Какие документы содержат информацию о выбранной системе налогообложения?

Выбор системы налогообложения – один из важных этапов ведения бизнеса. Корректный выбор позволяет оптимизировать налоговые платежи, учитывая специфику конкретной организации. Для отражения информации о выбранной системе налогообложения требуется составить определенные документы.

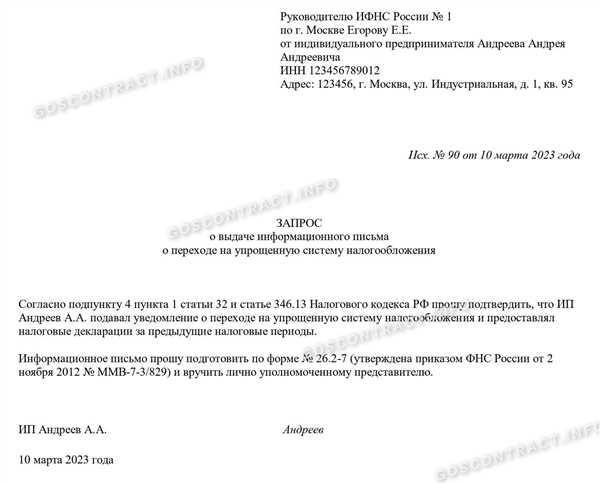

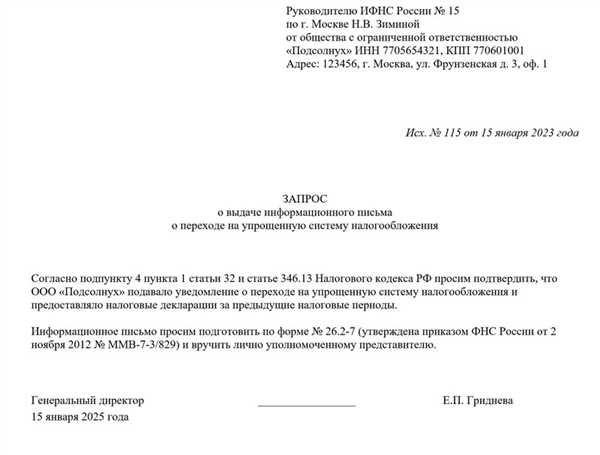

Первым и основным документом является декларация о выбранной системе налогообложения. В этом документе указывается система налогообложения, которую выбрала организация, а также причины ее выбора. Декларация подписывается руководителем организации и утверждается налоговым органом.

Декларация о выбранной системе налогообложения сопровождается приказом о назначении ответственного за налоги. В этом документе указывается фамилия, имя, отчество, а также должность ответственного лица, которое будет контролировать и управлять налоговыми вопросами в организации.

Кроме того, для отражения информации о выбранной системе налогообложения требуется составить план счетов бухгалтерии. В этом документе указываются бухгалтерские счета, на которых будут учитываться налоговые обязанности и расчеты.

Информация о выбранной системе налогообложения в документах

Для правильного и эффективного ведения бизнеса важно иметь подробную информацию о выбранной системе налогообложения. Эта информация должна быть аккуратно и понятно оформлена в документах, чтобы ее можно было легко найти и обновлять при необходимости.

Основные документы, содержащие информацию о выбранной системе налогообложения:

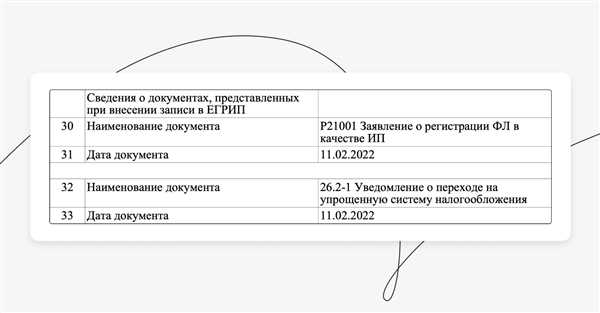

1. Свидетельство о государственной регистрации организации. В этом документе фиксируется форма собственности и система налогообложения, которую выбрала организация.

2. Устав организации. В уставе должны быть указаны основные характеристики налогообложения, такие как ставки налогов и порядок их уплаты. Также устав может содержать информацию о возможных льготах и преимуществах, которые предоставляются организации в рамках выбранной системы налогообложения.

Таблица с основной информацией о выбранной системе налогообложения:

| Название системы налогообложения | Описание | Характеристики | Примеры |

|---|---|---|---|

| Единый налог | Система упрощенного налогообложения, применимая к некоторым видам деятельности | Фиксированная сумма налога, определенная в соответствии с установленными нормами | ИП, осуществляющие розничную торговлю |

| Общая система налогообложения | Система налогообложения, применяемая к большинству организаций | Уплата различных налогов: НДС, НДФЛ, налог на прибыль и т.д. | Акционерные общества, организации с долевым участием и т.д. |

| Упрощенная система налогообложения | Система упрощенного налогообложения с предельной выручкой и численностью сотрудников | Уплата налога на основе установленных норм или процентной ставки | Малые предприятия, индивидуальные предприниматели |

Также важно регулярно обновлять документы с информацией о системе налогообложения, чтобы они соответствовали последним изменениям в налоговом законодательстве и давали актуальную информацию о выбранной системе налогообложения.

Нормативные акты налоговой системы

1. Конституция Российской Федерации — основной закон страны, где содержатся основные принципы и положения налогообложения.

2. Налоговый кодекс Российской Федерации — основной нормативный акт, в котором собраны все основные нормы и правила налогообложения. В нем содержатся положения о порядке определения налоговой базы, налоговых ставках, способах и сроках уплаты налога и т.д.

3. Федеральные законы о налогах и сборах — дополнительные нормативные акты, которые регулируют вопросы уплаты и расчета конкретных налогов (например, НДС, налог на прибыль и т.д.) и сборов (например, Государственная пошлина).

Кроме того, существуют и другие нормативные акты, такие как:

- Постановления Правительства Российской Федерации — подзаконные акты, которые определяют конкретные правила и процедуры применения налогового законодательства.

- Международные договоры — соглашения или конвенции, которые Российская Федерация заключила с другими странами для предотвращения двойного налогообложения и регулирования вопросов сотрудничества в налоговой сфере.

Все вышеуказанные нормативные акты являются основополагающими для существования и функционирования налоговой системы Российской Федерации. Они определяют правила и процедуры, которые должны соблюдаться как гражданами и организациями, так и государственными органами при осуществлении налоговой деятельности.

Законы о налогообложении

Федеральные законы

Федеральные законы являются основным источником правовой регуляции налогообложения в Российской Федерации. Они определяют общие принципы и нормы, касающиеся всех видов налогов, а также устанавливают правила и условия, касающиеся налоговой деятельности и ответственности налогоплательщиков.

Например, Федеральный закон О налоге на добавленную стоимость определяет правила и ставки налога на добавленную стоимость, который является одним из основных видов налоговой ставки в России.

Международные договоры

Международные договоры также могут содержать положения, касающиеся налогообложения, и быть основой для применения налоговых правил и ставок.

Например, двусторонние или многосторонние соглашения о избежании двойного налогообложения могут определять, какое государство имеет право налогообложать доходы от определенных видов деятельности или какие ставки налогов должны применяться.

Налоговые кодексы и инструкции

В Российской Федерации система налогообложения регламентируется законами, кодексами и особыми инструкциями, которые содержат подробную информацию о налоговых ставках, процедурах уплаты налогов и порядке учета налоговых обязательств.

Налоговый кодекс Российской Федерации

Основной документ, регулирующий систему налогообложения в России, — Налоговый кодекс Российской Федерации (НК РФ). Этот кодекс содержит полную систему налоговых норм и правил и определяет основные принципы и положения, которые необходимо соблюдать при уплате налоговых обязательств.

Федеральные законы

Помимо НК РФ, существуют и другие федеральные законы, которые устанавливают отдельные налоги и регламентируют особенности их уплаты. Например, в России действуют законы о налоге на добавленную стоимость, налоге на прибыль организаций, едином социальном налоге и других налогах.

Приказы и инструкции Минфина России

Министерство финансов России также разрабатывает и утверждает инструкции по применению налогового законодательства. Эти документы содержат конкретные рекомендации и разъяснения по применению налоговых норм и правил. Например, инструкции могут давать конкретные указания по составлению налоговой декларации, правильному расчету налоговой базы и другим аспектам налогообложения.

Консультации налоговых органов

Важным ресурсом для понимания системы налогообложения являются также консультации налоговых органов. Граждане и организации могут обращаться в налоговые органы с вопросами по применению законодательства и получить разъяснения от специалистов. Консультации налоговых органов могут быть особенно полезны при решении спорных вопросов или при работе с конкретными аспектами налогообложения.

Ознакомление с налоговыми кодексами, законами, инструкциями и консультациями налоговых органов позволяет уяснить основные принципы и правила налогообложения, что поможет гражданам и организациям соблюсти все требования законодательства при уплате налогов и избежать непреднамеренных налоговых нарушений.

Постановления и приказы о налогообложении

Система налогообложения в каждой стране регулируется определенными постановлениями и приказами, которые устанавливают порядок и условия наложения налогов. Эти документы содержат важную информацию о налоговых ставках, способах расчета налогов, сроках уплаты, обязанностях плательщиков и других важных аспектах налогообложения.

Постановления и приказы о налогообложении разрабатываются на основе законодательства и являются основными нормативными актами, регулирующими налогообложение в стране. Они подробно описывают права и обязанности налоговых органов и плательщиков, а также определяют особенности налогообложения для различных категорий налогоплательщиков.

В постановлениях и приказах о налогообложении указывается, какие доходы и расходы подлежат налогообложению, какие налоговые ставки применяются в конкретных случаях, каким образом осуществляется уплата налогов и представление отчетности. Они также содержат инструкции и рекомендации для плательщиков по правильному расчету и уплате налогов, а также по процедуре обжалования налоговых решений.

При разработке постановлений и приказов о налогообложении учитываются особенности каждой системы налогообложения и состояние налоговой системы в целом. Они обновляются и дополняются в случае изменения законодательства или появления новых требований и нормативов.

Важно отметить, что ознакомление с постановлениями и приказами о налогообложении является обязательным для всех налогоплательщиков и налоговых органов. Они являются основным руководством по правильному и законному налогообложению и представлению отчетности.

Постановления и приказы о налогообложении позволяют обеспечить справедливое и эффективное налогообложение, а также минимизировать возможности для налоговых злоупотреблений и уклонения от уплаты налогов.

Декларации и отчетность налоговых органов

Декларации и отчетность подготавливаются и представляются в налоговые органы в соответствии с установленными сроками и формами. Указанные документы используются для определения объема налоговых платежей, учета и контроля за исполнением налоговых обязательств.

В зависимости от конкретной системы налогообложения и правовых требований декларации и отчетность могут отличаться по своей структуре и содержанию. Например, для организаций, работающих по упрощенной системе налогообложения, предусмотрены упрощенные формы деклараций и отчетности.

В декларациях и отчетности налоговых органов указываются различные данные, включая сведения о доходах, затратах, уплаченных налогах, налоговых льготах и прочей информации, связанной с налоговыми обязательствами.

Особое внимание следует уделить правильному и своевременному заполнению деклараций и отчетности, так как неправильное оформление или несвоевременное представление указанных документов может повлечь за собой штрафные санкции со стороны налоговых органов.

Поэтому рекомендуется ознакомиться с требованиями и инструкциями по заполнению деклараций и отчетности, чтобы избежать ошибок и минимизировать риски возможных налоговых нарушений.

Важно отметить, что учет деклараций и отчетности является одним из основных принципов налогового учета, поэтому необходимо вести документацию в соответствии с действующими правилами и нормами, соблюдая последовательность их заполнения и соблюдая установленные сроки представления в налоговые органы.

Таким образом, декларации и отчетность налоговых органов играют важную роль в системе налогового учета и являются неотъемлемой частью финансовой отчетности организации или физического лица.

Договоры и соглашения о налогообложении

В информационных документах, относящихся к выбранной системе налогообложения, особое внимание уделяется договорам и соглашениям, которые регулируют налогообложение между странами или регионами.

Договоры об избежании двойного налогообложения (ДДН) заключаются между двумя или более странами с целью предотвращения ситуаций, когда один и тот же доход облагается налогом дважды. Такие договоры определяют порядок распределения налоговых прав между странами и устанавливают механизмы для решения возникающих споров.

Помимо ДДН, между странами также могут быть заключены соглашения о налогообложении, которые регулируют особые аспекты налогообложения при определенных условиях. Такие соглашения могут касаться, например, налогообложения доходов от интеллектуальной собственности или налогообложения при выполнении конкретных видов работ и услуг.

Договоры и соглашения о налогообложении представляют собой важные документы, которые позволяют снизить риски двойного налогообложения и обеспечить стабильность и прозрачность налоговых отношений между странами. Они создают основу для развития международного бизнеса и привлечения иностранных инвестиций.

При выборе системы налогообложения необходимо учитывать не только национальные налоговые законы, но и действующие договоры и соглашения о налогообложении, так как они могут значительно повлиять на налоговую обязанность и эффективность налогообложения.

Протоколы и справки налоговых органов

Протоколы

Протоколы налоговых органов представляют собой официальные документы, составляемые по результатам проверки финансово-хозяйственной деятельности компании. В протоколе указываются основные данные о предприятии, реквизиты проверки, а также результаты проверки, включая выявленные нарушения.

Протоколы являются основой для дальнейшего взаимодействия с налоговыми органами. В случае выявления нарушений, предприятие обязано принять меры по исправлению ситуации в установленные сроки и представить соответствующую отчетность и документы.

Справки

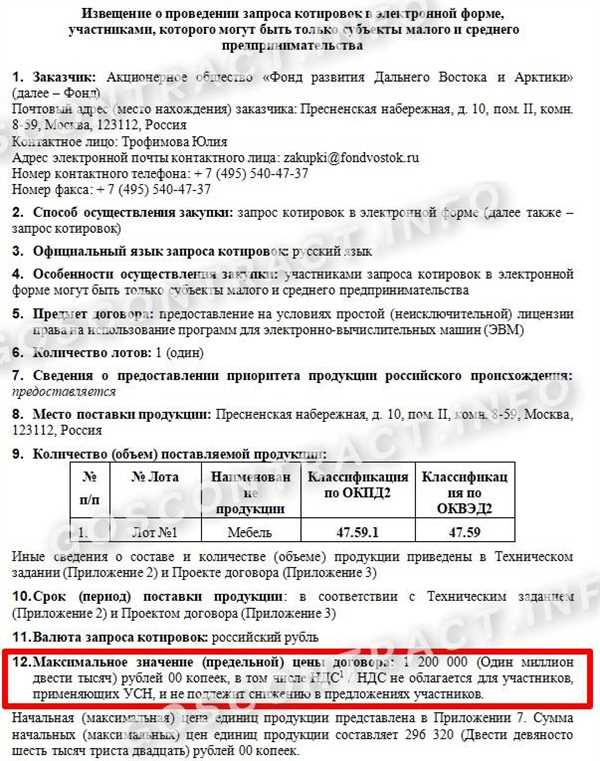

Справки налоговых органов представляют собой документы, выдаваемые на запрос предприятия. Они содержат информацию о статусе компании в системе налогообложения, наличии задолженности перед бюджетом, а также о выполнении требований налогового законодательства.

Справки имеют юридическую силу и могут использоваться для подтверждения финансовой устойчивости и надежности предприятия в отношении сотрудничества со сторонними партнерами или получения кредитов и займов.

Решения судов и арбитражей о налогах

Отличительные особенности решений судов и арбитражей о налогах

Судебные и арбитражные решения по налогам обычно содержат следующую информацию:

- Полное наименование органа, вынесшего решение;

- Номер и дата решения;

- Судебный акт или арбитражное определение;

- Описание фактического состояния дела;

- Аргументацию и основание для принятия решения;

- Постановление суда или арбитража;

- Информацию о правовом акте, на основании которого вынесено решение;

- Указание на возможность обжалования решения.

Значимость решений судов и арбитражей о налогах

Решения судов и арбитражей о налогах имеют юридическую силу и являются обязательными для исполнения для всех участников налоговых отношений. Они являются источником нормативной информации и служат прецедентами, на основе которых принимаются решения в следующих аналогичных ситуациях.

Быть в курсе решений судов и арбитражей о налогах важно для налогоплательщиков, предпринимателей и юристов, занимающихся налоговыми вопросами. Они могут быть использованы в качестве основания для возражений и апелляции при обжаловании налоговых решений. Кроме того, изучение решений помогает разобраться в налоговом праве и правильно толковать его положения.

Акты сверки и акты проверки налоговой

Акт сверки является основным документом, который содержит сведения о налоговых обязательствах и расчетах налогоплательщика. В нем указываются суммы начисленных и уплаченных налогов, а также информация о возможных нарушениях.

Акт проверки налоговой представляет собой документ, который отражает результаты проверки налоговых обязательств и деятельности налогоплательщика. В нем указывается информация о выявленных налоговых нарушениях и предотвращенных налоговых злоупотреблениях.

Оба этих документа являются основой для вынесения налоговых решений и принятия мер по налогообложению налогоплательщика. Они подтверждают факты налогообложения и являются основой для дальнейших действий со стороны налоговой организации.

Свидетельства и лицензии на проведение налоговой деятельности

Свидетельство о постановке на учет в налоговый орган

Свидетельство о постановке на учет в налоговый орган является основным документом, удостоверяющим факт регистрации юридического или физического лица в налоговом органе. В свидетельстве указываются реквизиты организации или индивидуального предпринимателя, а также система налогообложения, в которой они зарегистрированы.

Лицензия на проведение налоговой деятельности

Лицензия на проведение налоговой деятельности выдается на основании решения налогового органа. Лицензия подтверждает право юридического или физического лица на осуществление налоговой деятельности в соответствии с требованиями законодательства Российской Федерации.

| Номер лицензии | Дата выдачи | Срок действия | Орган, выдавший лицензию |

|---|---|---|---|

| Л-001234 | 01.01.2022 | 01.01.2027 | Федеральная налоговая служба |

| Л-005678 | 01.02.2022 | 01.02.2027 | Местное отделение налоговой службы |

Лицензия на проведение налоговой деятельности должна быть размещена на видном месте в офисе или на сайте юридического или физического лица, чтобы открыто информировать клиентов и партнеров о правомочности проведения налоговой деятельности.

В случае изменения системы налогообложения или других существенных изменений в налоговой деятельности необходимо внести соответствующие изменения в свидетельства или лицензию.

Служебные записки и отчеты о налогах

Вот некоторые из служебных записок и отчетов о налогах, которые могут вам понадобиться:

1. Записка о выборе системы налогообложения

Эта записка содержит решение организации или предпринимателя о выборе конкретной системы налогообложения (общая, упрощенная, патентная и т. д.). Она обычно содержит основные причины выбора данной системы и требуется для подтверждения выбора при проверках налоговыми органами.

2. Отчет по налогу на прибыль

Этот отчет содержит информацию о налогооблагаемой прибыли организации. В отчете указываются доходы, расходы, убытки и прочие факторы, влияющие на расчет налога на прибыль.

3. Налоговая декларация

Декларация является основным документом для указания налоговой базы и расчета суммы налога. В ней содержатся сведения о доходах, расходах и других обязательных налоговых платежах за определенный отчетный период.

Кроме того, регулярно необходимо вести учет и составлять отчеты по налоговым показателям, таким как НДС, Налог на имущество и другие.

Служебные записки и отчеты о налогах представляют собой информационный инструмент, позволяющий исполнительным органам и представителям учредителей контролировать и отслеживать налоговые операции и улучшать налоговый учет в организации.