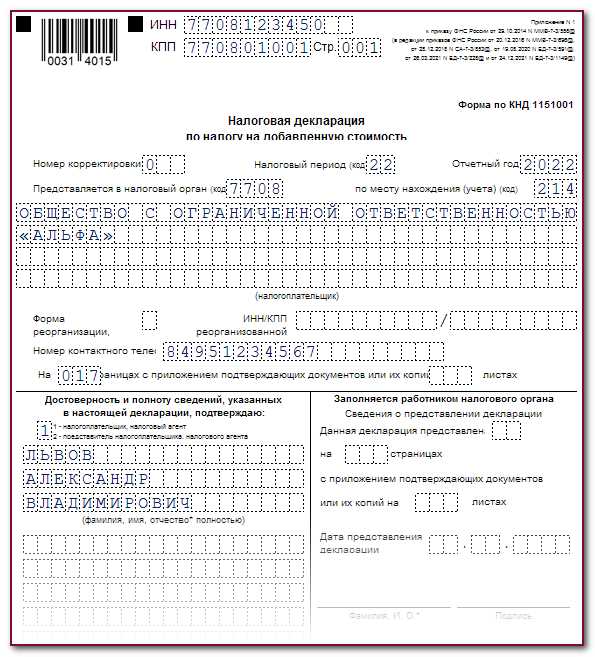

Образцы деклараций по НДС для возмещения налога по новым антикризисным правилам

Декларация по НДС является важным документом, позволяющим организациям возместить уплаченный налог и снизить финансовую нагрузку. В рамках новых антикризисных правил были внесены изменения в процедуру заполнения деклараций по НДС. Для того чтобы получить возмещение налога по новым правилам, необходимо аккуратно заполнить декларацию и предоставить правильную информацию. В данной статье представлены образцы декларации по НДС, которые помогут вам правильно заполнить документ и получить возмещение налога.

Первый образец декларации предназначен для организаций, уплачивающих налог на общей системе налогообложения. В декларации необходимо указать все приобретенные товары и услуги, на которые был уплачен НДС, а также указать все операции по продаже товаров и услуг с вычетом НДС. Декларация должна быть заполнена в соответствии с действующими налоговыми правилами и содержать все необходимые реквизиты.

Второй образец декларации предназначен для организаций, уплачивающих налог на упрощенной системе налогообложения. В этом случае в декларации необходимо указать общую сумму доходов, полученных от реализации товаров и услуг, а также указать общую сумму НДС, указанного в счетах-фактурах. Декларация должна быть заполнена аккуратно и содержать все необходимые реквизиты, включая номера счетов-фактур.

Заполнение декларации по НДС — ответственный процесс, требующий внимательности и точности. Правильно заполненная декларация поможет организации получить возмещение налога и снизить финансовую нагрузку. Образцы декларации, представленные в статье, помогут вам понять, как правильно заполнять документ и предоставить необходимую информацию.

Образцы декларации по НДС

Для возмещения налога по новым антикризисным правилам, необходимо правильно заполнить декларацию по НДС. Ниже представлены образцы декларации, которые могут помочь вам с этим процессом.

Образец декларации по НДС для организаций, осуществляющих поставку товаров

- 1. Реквизиты организации:

- Наименование организации;

- ИНН;

- КПП;

- Код ОКТМО;

- Код ОКПО;

- Адрес организации;

- Телефон, факс;

- Банковские реквизиты.

- 2. Сведения о поставленных товарах:

- Наименование товара;

- Код товара;

- Единица измерения;

- Количество;

- Цена за единицу товара.

- 3. Расчет НДС:

- Сумма НДС по каждому товару;

- Общая сумма НДС.

- 4. Заключительные сведения:

- Дата заполнения декларации;

- Подпись руководителя организации.

Образец декларации по НДС для организаций, оказывающих услуги

- 1. Реквизиты организации:

- Наименование организации;

- ИНН;

- КПП;

- Код ОКТМО;

- Код ОКПО;

- Адрес организации;

- Телефон, факс;

- Банковские реквизиты.

- 2. Сведения об оказанных услугах:

- Наименование услуги;

- Код услуги;

- Стоимость услуги.

- 3. Расчет НДС:

- Сумма НДС по каждой услуге;

- Общая сумма НДС.

- 4. Заключительные сведения:

- Дата заполнения декларации;

- Подпись руководителя организации.

Данные образцы декларации помогут вам правильно заполнить документы для возмещения налога по новым антикризисным правилам. При заполнении необходимо обратить внимание на все реквизиты и правильно указать сведения о товарах или услугах, а также правильно рассчитать сумму НДС. После заполнения декларации, не забудьте поставить подпись руководителя организации и указать дату заполнения.

Для возмещения налога

В соответствии с новыми антикризисными правилами, предусмотренными для возмещения налога, необходимо заполнить декларацию по НДС.

Для правильного оформления декларации на возмещение налога следует обратить внимание на следующие моменты:

| 1. | Указать наименование и ИНН контрагентов, с которыми были проведены операции, подлежащие возмещению НДС. |

| 2. | Внести суммы операций, подлежащих возмещению, в раздел Расчет суммы НДС к возмещению. Это включает суммы НДС, указанные в приложенных счетах-фактурах и накладных. |

| 3. | Для проверки правильности расчета возмещения НДС необходимо рассчитать налоговую базу и указать ее в соответствующем поле декларации. |

| 4. | При необходимости внести корректировки в предыдущие декларации, следует указать информацию об этом в разделе Исправление предыдущих деклараций. |

| 5. | Необходимо указать реквизиты банковского счета, на который будет осуществляться возмещение НДС. |

После заполнения всех необходимых полей декларации, ее необходимо сдать в налоговую инспекцию для последующего рассмотрения и возмещения налога в установленные сроки.

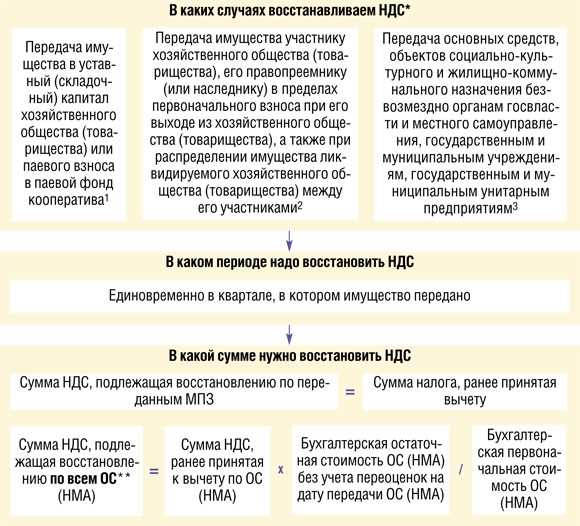

По новым антикризисным правилам

В соответствии с новыми антикризисными правилами, установленными в период экономического спада, компании имеют возможность восстановить налог на добавленную стоимость (НДС), уплаченный по приобретению товаров или услуг.

Для этого необходимо подать декларацию по НДС для возмещения налога в соответствии с установленными правилами и требованиями. Декларация должна быть заполнена аккуратно и без ошибок, чтобы избежать задержек в процессе возмещения.

Для заполнения декларации потребуется указать следующие данные:

| Категория | Поле | Описание |

|---|---|---|

| 1 | Наименование компании | Укажите полное наименование вашей компании |

| 2 | ИНН компании | Введите ваш индивидуальный налоговый номер |

| 3 | Дата приобретения | Укажите точную дату приобретения товаров или услуг |

| 4 | Сумма покупки | Укажите общую сумму, уплаченную за товары или услуги |

После заполнения всех необходимых полей, декларация должна быть подписана уполномоченным лицом компании и направлена в соответствующие налоговые органы для рассмотрения и возмещения налога. По новым антикризисным правилам сроки рассмотрения декларации сокращены, что позволяет компаниям быстрее получить возмещение.

В случае возникновения вопросов или необходимости получить дополнительную информацию по заполнению декларации, вы можете обратиться в налоговую службу или к специалистам, которые окажут вам необходимую консультацию и помощь в процессе заполнения.

Изменения в декларации по НДС

С новыми антикризисными правилами вступили в силу и некоторые изменения в декларации по НДС. Эти изменения влияют на заполнение декларации и процесс возмещения налога.

Изменения в структуре декларации

Структура декларации по НДС была незначительно изменена. Теперь в декларации появились новые разделы, которые необходимо заполнить для возмещения налога. Новые разделы связаны с отчётностью о полученном и потраченном НДС, а также с информацией о предоставленных и полученных авансах.

Разделы декларации по НДС стали более подробными, чтобы улучшить контроль за потоком НДС и правильным его распределением.

Изменения в правилах заполнения

Дополнительные изменения коснулись правил заполнения декларации по НДС. Теперь требуется более детальное указание информации о поставщиках, покупателях и условиях поставки товаров и услуг.

Также изменились условия возмещения налога. Теперь возмещение НДС производится только по предоставленным авансам. Ранее возмещение можно было получить как по авансам, так и по фактически уплаченному налогу.

Учитывайте эти изменения при заполнении декларации по НДС для возмещения налога. Неправильное заполнение или непредоставление необходимых документов может привести к отказу в возмещении налога.

Становитесь внимательнее и следуйте новым правилам, чтобы успешно получить возмещение НДС!

Правила заполнения декларации

Чтобы правильно заполнить декларацию по НДС по новым антикризисным правилам, следуйте следующим рекомендациям:

- Указывайте все необходимые данные: наименование и ИНН организации, период, за который подается декларация, и другие реквизиты.

- Определите свой налоговый период. Убедитесь, что декларация соответствует выбранному периоду.

- Внимательно заполняйте все графы декларации. Укажите суммы приходов и расходов, на которые начислен и уплачен НДС.

- Убедитесь, что все суммы указаны верно и без ошибок. При подсчете стоимости товаров и услуг используйте актуальные налоговые ставки.

- Проверьте правильность расчета суммы возмещаемого НДС. Учтите налоговые льготы и особенности, применяемые в новых антикризисных правилах.

- Подпишите и поставьте печать на декларации перед ее отправкой. Убедитесь, что все необходимые документы и подтверждающие материалы приложены.

Соблюдение данных правил поможет вам заполнить декларацию по НДС по новым антикризисным правилам корректно и быстро. В случае возникновения вопросов или сложностей, обратитесь к специалисту или консультанту по налогообложению.

Необходимые документы для декларации

Для подготовки декларации по НДС для возмещения налога по новым антикризисным правилам необходимо предоставить следующие документы:

| 1 |

Копии первичных документов, подтверждающих расходы на приобретение товаров и услуг:

|

| 2 |

Копии договоров на поставку товаров и оказание услуг. |

| 3 |

Копия паспорта предприятия или индивидуального предпринимателя. |

| 4 |

Сведения о предприятии или индивидуальном предпринимателе:

|

| 5 |

Сведения о декларанте:

|

| 6 |

Банковские реквизиты для возмещения налога:

|

Все предоставленные документы должны быть правильно оформлены и содержать достоверную информацию. Отсутствие необходимых документов может стать причиной отказа в возмещении налога.

Особенности декларации для ипотечного кредитования

Декларация по НДС для ипотечного кредитования имеет свои особенности, которые отличают ее от обычной декларации. При оформлении такой декларации необходимо учесть следующие моменты:

1. Указание цели получения кредита

В декларации для ипотечного кредитования следует указать цель получения кредита — приобретение жилого помещения. Данная информация важна для налоговых органов, так как позволяет отличить декларацию от обычной и определить право получателя на возмещение НДС.

2. Предоставление дополнительных документов

Помимо стандартного заполнения декларации, при ипотечном кредитовании может потребоваться предоставление дополнительных документов, подтверждающих факт приобретения жилья, например, копии договора купли-продажи или договора ипотеки.

Декларация для организаций с иностранным участием

Организации с иностранным участием также обязаны подавать декларацию по НДС для возмещения налога в соответствии с новыми антикризисными правилами. Для этого необходимо соблюдать следующие шаги:

- Заполните сведения о вашей организации:

- Наименование организации на иностранном языке;

- Наименование организации на русском языке (если есть);

- Юридический адрес организации;

- ИНН и КПП организации;

- Контактные данные ответственного лица (телефон, e-mail).

- Укажите период, за который вы хотите получить возмещение налога по НДС.

- Заполните сведения о выполненных работах или оказанных услугах:

- Наименование выполненных работ или оказанных услуг;

- Сумма сделки, включая НДС;

- Дата совершения сделки.

- Укажите реквизиты вашего банковского счета для получения возмещения налога:

- Наименование банка;

- БИК;

- Номер счета.

- Подпишите и отправьте декларацию в налоговый орган, указанный в инструкции.

После рассмотрения декларации, налоговый орган принимает решение о возмещении налога по НДС, которое может быть перечислено на ваш банковский счёт.

Как составить декларацию самостоятельно

Составление декларации по НДС может показаться сложной задачей. Однако, с помощью следующих шагов вы сможете справиться с этим самостоятельно.

Шаг 1: Подготовка информации

Перед составлением декларации важно подготовить необходимую информацию. Убедитесь, что у вас есть данные о всех доходах и расходах, связанных с НДС. Это может включать продажу товаров или услуг, покупку товаров или услуг от других компаний, а также возможные акцизы или налоги, связанные с этой деятельностью.

Также имейте под рукой все необходимые документы, такие как счета-фактуры, акты выполненных работ, договоры и прочие документы, которые подтверждают ваши финансовые операции.

Шаг 2: Заполнение декларации

Следующим шагом будет заполнение декларации. Вам понадобится форма декларации по НДС, которую вы можете найти на официальном сайте налоговой службы. Внимательно прочтите каждый пункт и внесите необходимую информацию.

Будьте внимательны при заполнении декларации, ошибки могут привести к несоответствиям в налоговой отчетности или задержке в получении возмещения налога.

Шаг 3: Проверка и отправка декларации

После заполнения декларации рекомендуется провести проверку на наличие ошибок. Удостоверьтесь, что все цифры и суммы указаны верно и соответствуют вашим документам.

После проверки и уверенности в правильности заполнения, можно отправить декларацию в налоговую службу. Обычно декларацию можно подать в электронном виде через специальную платформу или личный кабинет налогоплательщика.

Помните, что составление декларации по НДС требует ответственного и внимательного подхода. Если вам не хватает знаний или уверенности в своих навыках, всегда лучше обратиться к профессионалам, которые помогут вам справиться с этой задачей.

Сроки подачи декларации

Сроки подачи декларации по НДС для возмещения налога по новым антикризисным правилам зависят от выбранного режима налогообложения и периода отчетности. Для большинства предприятий, работающих в обычном режиме налогообложения и имеющих месячную отчетность, декларация должна быть подана в налоговый орган не позднее 20-го числа месяца, следующего за отчетным периодом.

Однако, если предприятие работает в упрощенной системе налогообложения, сроки подачи декларации могут быть иные. В данном случае, декларация должна быть подана в течение 30 календарных дней после окончания квартала, если режим налогообложения выбран на кварталы.

Примеры сроков подачи декларации:

- Предприятие работает в обычном режиме налогообложения и имеет месячную отчетность. Декларация за апрель должна быть подана не позднее 20 мая.

- Предприятие работает в упрощенной системе налогообложения на кварталы. Декларация за I квартал должна быть подана не позднее 30 календарных дней после окончания I квартала.

- Предприятие работает в обычном режиме налогообложения и имеет квартальную отчетность. Декларация за II квартал должна быть подана не позднее 20 июля.

В случае просрочки подачи декларации, предприятие может быть оштрафовано на сумму, рассчитанную в соответствии с действующим законодательством о налогах и сборах.

Планы и перспективы развития декларации по НДС

Одним из главных планов развития декларации по НДС является упрощение и автоматизация процесса ее заполнения. С использованием современных информационных технологий и электронной отчетности, предприятиям будет предоставлена возможность автоматического заполнения декларации на основе данных из своих бухгалтерских систем. Это значительно сократит время и усилия, затрачиваемые на заполнение декларации, и минимизирует риск возникновения ошибок.

Другим важным планом развития декларации по НДС является повышение контроля над заявлениями на возмещение НДС. Предприятиям будет необходимо предоставлять более подробную информацию и документацию, подтверждающую правомерность и основания для возмещения НДС. Это поможет уменьшить вероятность неправомерных требований и злоупотреблений со стороны предприятий.

- Улучшение интерфейса и функциональности электронной декларации. Это позволит предприятиям быстрее и удобнее заполнять декларацию, а также проверять статус и результаты обработки своих заявлений.

- Расширение списка допустимых расходов и услуг, которые могут быть включены в декларацию. Это позволит предприятиям более точно и полно учесть свои расходы и размеры возмещаемого НДС.

- Внедрение системы автоматической проверки деклараций на предмет налоговых рисков и злоупотреблений. Это поможет улучшить качество и достоверность данных, предоставляемых предприятиями.

Планы и перспективы развития декларации по НДС направлены на создание более эффективного и прозрачного механизма контроля и учета налоговых обязательств предприятий. Они также способствуют сокращению времени и усилий, затрачиваемых на заполнение декларации, и обеспечивают более точную и полную учетность расходов предприятий. Все это помогает предотвратить налоговые злоупотребления и быть более ответственными участниками налоговой системы страны.