Узнайте все о налоговой декларации 6-ндфл — строки 100, 110, 120

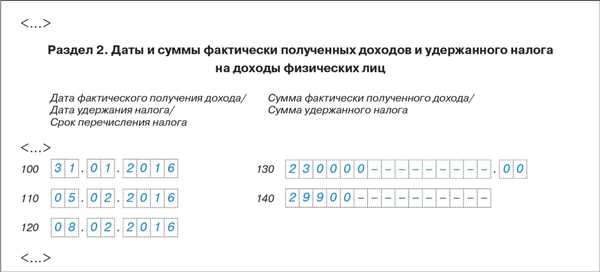

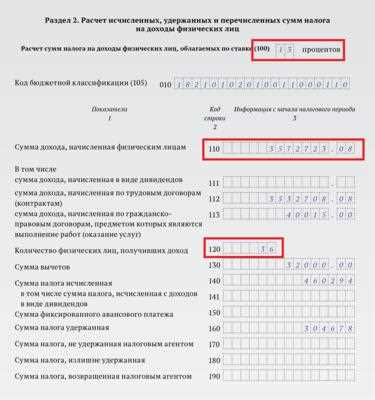

Декларация по налогу на доходы физических лиц, также известная как 6-НДФЛ, является важным документом, которым должны воспользоваться многие российские налогоплательщики. Однако не все знают, как заполнить строки 100, 110 и 120 этой формы. В этой статье мы расскажем вам об этих строках, а также о сроках предоставления декларации.

Строка 100 формы 6-НДФЛ предназначена для указания общей суммы полученных доходов за отчетный период. В нее следует включить все виды доходов, включая зарплату, пенсию, стипендию, проценты по банковским вкладам и дивиденды, полученные за год. Операции с недвижимостью и ценными бумагами также должны быть отражены в этой строке.

Строка 110 используется для указания расходов, которые могут быть учтены при определении размера налога. В нее включаются документально подтвержденные расходы, связанные с получением дохода. Например, ремонтные работы на недвижимости, платежи по ипотеке или аренде, расходы на обучение и медицинские услуги.

В строке 120 необходимо указать сумму удержанных налогов и социальных отчислений. Это данные, которые налоговые агенты удерживают из вашего дохода и перечисляют в бюджет. Это может быть НДФЛ с зарплаты или налог на доходы фрилансеров.

Сроки предоставления декларации 6-НДФЛ помечены как очень важные. Обычно декларация должна быть подана не позднее 30 апреля следующего года после окончания налогового периода. Однако в некоторых случаях сроки могут быть продлены. Например, если вы передали свою декларацию в электронном виде, вам доступно дополнительное время для заполнения.

НДФЛ розничные операции: виды и правила их проведения

У налогоплательщиков, осуществляющих розничные операции, есть несколько видов их проведения:

1. Продажа товаров

В рамках розничной продажи товаров физическим лицам налоговая база определяется как стоимость товара без учета НДС. Размер налога составляет 13% от стоимости товара.

2. Оказание услуг

Розничные операции с услугами также подлежат налогообложению. Налоговая база определяется как стоимость услуги без учета НДС. Размер налога составляет 13% от стоимости услуги.

3. Индивидуальное предпринимательство

Физическое лицо, работающее в качестве индивидуального предпринимателя, проводит розничные операции на основании свидетельства о регистрации. В этом случае налоговая база и размер налога определяются в соответствии с законодательством, регулирующим индивидуальное предпринимательство.

4. Покупка и продажа недвижимости

При покупке и продаже недвижимости также взимается налог на доходы физических лиц. Размер и порядок уплаты налога зависят от величины полученного дохода и срока владения объектом недвижимости.

При проведении розничных операций необходимо соблюдать определенные правила, установленные законодательством. Плательщики НДФЛ должны вести учет розничных операций, предоставлять отчетность в налоговую службу и своевременно уплачивать налоги.

Успешное соблюдение правил по проведению розничных операций и уплате НДФЛ является важным аспектом налогового планирования и может избежать неприятных последствий со стороны налоговых органов.

НДФЛ налоговые санкции: размеры, порядок и способы их применения

Размеры налоговых санкций

Размеры налоговых санкций за неправильный расчет и уплату НДФЛ определены законодательством и зависят от характера правонарушения. Нарушения могут быть следующими:

- Непредставление или неправильное представление налоговой декларации;

- Неправильное определение объекта налогообложения;

- Недостоверная информация в налоговой декларации;

- Неправильный расчет суммы налога;

- Несвоевременная уплата налога.

Размеры налоговых санкций могут достигать до 40% от неуплаченной или неправильно уплаченной суммы НДФЛ. Окончательный размер санкции зависит от характера и степени нарушения.

Порядок и способы применения налоговых санкций

Налоговые санкции могут быть применены налоговыми органами в случае выявления нарушений при проверке налоговой декларации или других документов по НДФЛ. При этом налогоплательщику должно быть направлено уведомление о наложении санкции.

В случае получения уведомления о наложении налоговой санкции налогоплательщик имеет право на обжалование решения. Обжалование может быть подано в налоговый орган, а в случае его отклонения – в суд. При наличии обоснованных причин санкция может быть снижена или аннулирована.

Санкции по НДФЛ – это серьезные последствия неправильного расчета и уплаты налога. Поэтому необходимо придерживаться правил и требований законодательства, чтобы избежать штрафных санкций и проблем с налоговыми органами.

НДФЛ налоговые вычеты: кто может получить, размеры и условия предоставления

К услугам налогоплательщиков предоставляются три вида налоговых вычетов по НДФЛ:

- Стандартные налоговые вычеты — для всех категорий граждан. Размер вычета — 4 000 рублей на каждого налогоплательщика.

- Социальные налоговые вычеты — для определенных категорий граждан, таких как участники боевых действий, инвалиды, молодые семьи и др. Размер вычетов может достигать нескольких десятков тысяч рублей.

- Ипотечные налоговые вычеты — для граждан, получивших ипотечный кредит или заключивших договор на долевое строительство жилья. Размер вычета составляет до 3 миллионов рублей.

Для получения налоговых вычетов необходимо предоставить соответствующую документацию, подтверждающую право на вычет.

Важно помнить, что существуют определенные условия для получения налоговых вычетов и они могут меняться в каждом конкретном году. Чтобы не упустить возможность получить налоговые вычеты по НДФЛ, следует внимательно изучить действующие правила и сроки и своевременно предоставить необходимые документы.

НДФЛ сроки и порядок подачи декларации: основные моменты

Сроки подачи декларации зависят от вида дохода и вида плательщика. Обычно декларация по налогу на доходы физических лиц должна быть подана в налоговый орган до 30 апреля следующего года.

Существуют особые сроки подачи декларации для отдельных категорий налогоплательщиков:

- Граждане, получающие доходы от предпринимательской деятельности: подача декларации обязательна для них не позднее 30 апреля следующего года, но при этом они также обязаны ежеквартально предоставлять налоговое уведомление о своих доходах и расходах за соответствующий квартал.

- Налоговые резиденты, получающие доходы от источников за пределами России: такие налогоплательщики обязаны подать декларацию до 30 июня следующего года.

- Иностранные граждане, работающие в России без заключения трудового договора: они должны подать декларацию в течение 60 дней после окончания налогового периода.

В случае несоблюдения сроков подачи декларации или предоставления неверных данных в декларации, налогоплательщику может быть наложен штраф.

Важно отметить, что сроки подачи деклараций по НДФЛ могут меняться в соответствии с законодательством и инструкцией налоговых органов, поэтому рекомендуется следить за обновлениями и своевременно предоставлять декларацию.

НДФЛ доходы, не облагаемые налогом

В соответствии с законодательством Российской Федерации, не все доходы подлежат обложению налогом на доходы физических лиц (НДФЛ). Подобные доходы, за исключением указанных случаев, необходимо указывать в строках 100, 110 и 120 декларации по налогу на доходы физических лиц (6-НДФЛ).

Вот некоторые виды доходов, не облагаемых налогом:

- Доходы от реализации личного имущества: если гражданин продает свое имущество, которое находится в личной собственности дольше трех лет (для физических лиц – резидентов) или более пяти лет (для физических лиц – нерезидентов), то доход от такой продажи не облагается налогом.

- Доходы от продажи доли в уставном капитале организации: при продаже доли в уставном капитале организации, приобретенной до 1 января 2015 года и находившейся в собственности более трех лет, доход от такой продажи также не облагается налогом.

- Доходы от продажи недвижимости: если физическое лицо продает свою квартиру, дом или другой объект недвижимости, которые находятся в собственности дольше пяти лет (для физических лиц – резидентов) или более трех лет (для физических лиц – нерезидентов), то доход от такой продажи не облагается налогом.

Помните, что все остальные виды доходов должны быть указаны в декларации и подлежат обложению налогом на доходы физических лиц в соответствии с действующим законодательством.

НДФЛ повышенная налогооблагаемая база: условия и размеры

Повышенная налогооблагаемая база применяется в случае, если у налогоплательщика имеются следующие доходы:

- Доходы от источников, находящихся за пределами Российской Федерации;

- Доходы, полученные от продажи недвижимого имущества, находящегося за пределами Российской Федерации, за исключением недвижимого имущества, переданного на пользование, аренду или лизинг в российскую организацию или филиал иностранной организации на территории России;

- Доходы от предоставления сервисов или выполнения работ вне территории Российской Федерации;

- Доходы от продажи акций или долей в уставном капитале иностранных организаций, а также акций (долей) обществ с ограниченной ответственностью и паев в паевых инвестиционных фондах, находящихся за пределами Российской Федерации;

- Доходы от выполнения работ или оказания услуг по договорам налогового агентирования, за исключением случаев, когда доходы списываются налоговым агентом в Российской Федерации.

Размер повышенной налогооблагаемой базы составляет 30%.

НДФЛ оправдательные документы: перечень и условия их предоставления

Перечень оправдательных документов

В таблице представлен перечень основных оправдательных документов, которые могут использоваться при заполнении графы налоговой декларации:

| Номер строки | Наименование документа | Условия предоставления |

|---|---|---|

| 100 | Справка 2-НДФЛ | Выдается работодателем по месту основной работы |

| 110 | Справка 2-НДФЛ о доходах, полученных от источников за пределами РФ | Выдается иностранным работодателем при получении доходов за границей |

| 120 | Справка о доходах из арендной платы | Выдается арендодателем при получении доходов от сдачи недвижимости в аренду |

Условия предоставления документов

Оправдательные документы должны быть предоставлены налогоплательщиком в налоговый орган не позднее срока подачи налоговой декларации. При этом, следует соблюдать следующие условия:

- Документы должны быть представлены в оригинале либо заверены нотариально;

- Справка 2-НДФЛ должна содержать сведения о всех доходах, полученных в течение отчетного периода;

- Справки о доходах из арендной платы должны содержать информацию о сумме арендной платы, арендованном объекте и периоде использования.

В случае непредоставления оправдательных документов или их неправильного заполнения, налоговый орган вправе отказать в предоставлении налогового вычета или провести дополнительную проверку.

НДФЛ налоговый вычет за обучение: условия и порядок предоставления

Условия предоставления налогового вычета за обучение

Для получения налогового вычета за обучение, необходимо учесть следующие условия:

- Налоговый вычет предоставляется только гражданам России, имеющим официальный статус налогового резидента.

- Обучение должно проходить в государственных или муниципальных образовательных учреждениях.

- Обучение должно быть официально оформлено в форме договора об образовании или контракта.

- Обучение должно быть связано с получением основного или дополнительного образования, а также профессиональной подготовки в рамках официально признанных образовательных программ.

Порядок предоставления налогового вычета за обучение

Для получения налогового вычета за обучение необходимо выполнить следующие действия:

- Составить договор об образовании или контракт с образовательным учреждением.

- Оплатить расходы, связанные с обучением.

- Списать рассчитанный налоговый вычет при заполнении декларации по налогу на доходы физических лиц (6-НДФЛ).

- При подаче декларации указать в соответствующих строках (строки 100, 110, 120) сумму налогового вычета за обучение.

- Сохранить договор об образовании или контракт в случае возможной проверки налоговым органом.

В случае правильного выполнения всех требований, налоговый вычет за обучение будет принят налоговым органом и учтен при расчете налога на доходы физических лиц.

НДФЛ прогнозирование налоговых выплат: принципы и методики расчета

Принципы прогнозирования налоговых выплат по НДФЛ

- Актуальность и достоверность данных: При прогнозировании налоговых выплат необходимо использовать актуальные данные о доходах физических лиц и изменениях в налоговом законодательстве. Достоверность данных влияет на точность прогноза.

- Учет особенностей налогового периода: Прогнозирование налоговых выплат должно учитывать особенности налогового периода, такие как календарные сезоны, сезонность доходов и расходов.

- Анализ трендов и факторов: Для более точного прогноза следует анализировать тренды в доходах, изменения в структуре доходов и факторы, которые могут повлиять на налогооблагаемую базу.

Методики расчета прогноза налоговых выплат по НДФЛ

Существует несколько методик расчета прогноза налоговых выплат по НДФЛ:

- Статистический метод: При использовании этого метода происходит анализ статистических данных о доходах физических лиц и применение статистических моделей для прогнозирования налоговых выплат.

- Метод экспертных оценок: Этот метод основан на мнениях и оценках экспертов, которые имеют опыт в области налогового планирования и прогнозирования.

- Метод нормированной прибыли: Этот метод предполагает прогнозирование налоговых выплат на основе прошлых показателей доходов и ставок налогообложения.

Выбор конкретной методики зависит от доступных данных, требуемой точности прогноза и уровня экспертизы в области налогового планирования.

НДФЛ налоговые льготы: виды, условия и сроки их предоставления

Налог на доходы физических лиц (НДФЛ) предусматривает ряд налоговых льгот, которые могут быть применены при расчете налогового обязательства. Льготы позволяют уменьшить сумму, подлежащую уплате в качестве подоходного налога.

Виды налоговых льгот:

- льготы для родителей, включая налоговые вычеты за детей, уход за ребенком до 3 лет;

- льготы для индивидуальных предпринимателей, включая налоговые вычеты на основные средства и недвижимость;

- льготы для пенсионеров и инвалидов, включая налоговые вычеты на лечение и лекарства;

- льготы для лиц, получающих доходы от научной и творческой деятельности, включая налоговые вычеты на патент и авторское вознаграждение;

- льготы для лиц, занятых в сельском хозяйстве, включая налоговые вычеты на определенные виды деятельности;

- льготы для лиц, получающих доходы от реализации имущества, включая налоговые вычеты при продаже жилой недвижимости;

- льготы для лиц, работающих в зоне ЧАЭС;

- и другие виды налоговых льгот в соответствии с законодательством.

Условия предоставления налоговых льгот зависят от конкретного вида льготы и регулируются соответствующими нормативными актами. Для получения льготы необходимо предоставить соответствующие документы в налоговую службу до установленного срока.

Сроки предоставления налоговых льгот также зависят от вида льготы и регулируются налоговым законодательством. Обычно сроки предоставления льготы установлены до 31 декабря года, следующего за годом, в котором возникло право на льготу.

В случае наличия нескольких льгот, налогоплательщик может выбрать наиболее выгодную для себя и предоставить ее до установленного срока.

Важно отметить, что налоговые льготы являются одним из способов поддержки определенных категорий налогоплательщиков и стимулирования выполнения определенных видов деятельности. Правомерное использование льгот помогает снизить общую сумму уплачиваемого налога и сэкономить собственные средства, что особенно актуально в условиях экономической нестабильности и финансовых трудностей.

НДФЛ оформление налоговой декларации: основные моменты

Оформление налоговой декларации является обязательным для всех граждан, получающих доходы, подлежащие налогообложению по ставке 13%. Это могут быть заработная плата, сдача в аренду недвижимого имущества, доходы от продажи имущества и другие, указанные в законодательстве.

Для подачи налоговой декларации необходимо заполнить строки 100, 110 и 120. В строке 100 указывается доход, полученный за налоговый период. В строке 110 указывается налоговый вычет, к которому гражданин имеет право в соответствии с законодательством (например, налоговый вычет на детей). В строке 120 указывается сумма налога, который должен быть уплачен государству.

При заполнении налоговой декларации необходимо быть внимательным и аккуратным, чтобы избежать ошибок. Важно учесть все свои доходы и налоговые вычеты, чтобы точно определить сумму налога, который нужно уплатить. Подача декларации осуществляется по месту жительства налогоплательщика.

Срок предоставления налоговой декларации по НДФЛ установлен законодательством и составляет три месяца с окончания налогового периода, то есть до 30 апреля каждого года. В случае пропуска срока предоставления декларации гражданин может быть оштрафован недоплатой налога и возложением пени.

Оформление налоговой декларации по НДФЛ и своевременная ее подача являются важными моментами для соблюдения налоговых обязательств граждан. Следование инструкции по заполнению декларации и соблюдение всех требований позволяют избежать дополнительных неприятностей и оштрафований со стороны налоговой службы.

НДФЛ обязанности налогоплательщика: перечень и порядок их исполнения

Налог на доходы физических лиц (НДФЛ) предполагает определенные обязанности для налогоплательщика. В случае невыполнения этих обязанностей могут возникнуть негативные последствия, вплоть до наложения штрафов или иных санкций.

Перечень обязанностей налогоплательщика:

1. Составление и подача декларации. Каждый налогоплательщик, получающий доход, обязан ежегодно подавать декларацию по форме 3-НДФЛ в налоговый орган по месту жительства или месту нахождения налогоплательщика. Декларация должна быть подписана лично налогоплательщиком или его уполномоченным представителем.

2. Уплата налога. Налогоплательщик должен самостоятельно рассчитывать исчисленную сумму налога в соответствии с применимой ставкой, а также осуществлять его уплату в установленные налоговым законодательством сроки.

3. Составление и предоставление справки 2-НДФЛ. Если налогоплательщик получал доходы не только от основного работодателя, но и от других источников, ему необходимо собрать все необходимые документы и предоставить работодателю справку 2-НДФЛ.

Порядок исполнения обязанностей:

1. Составление декларации и подача ее в налоговый орган должны быть выполнены до установленного срока. В случае задержки с подачей декларации сроками, предусмотренными законодательством, налогоплательщик может подвергнуться налоговым штрафам и пени.

2. Уплата налога должна быть осуществлена в соответствии с налоговыми периодами, установленными законодательством. Неуплата налога или несоблюдение сроков может привести к возникновению задолженности перед налоговыми органами и наложению неустойки.

3. Справка 2-НДФЛ должна быть предоставлена работодателю не позднее сроков, установленных внутренними документами организации. В противном случае работодатель вправе начислить налог на доходы в размере 35% при начислении заработной платы.

Соблюдение всех обязанностей налогоплательщиком является важным условием для соблюдения налоговой законности и избежания негативных последствий со стороны налоговых органов.